こんにちは!幸せパンダです!

子どもの出産を控えて、楽しみなことと不安なこと、両方が出てきました。

特に不安なのは、教育資金をきちんと準備できるのかということ。

特に我が家は夫45歳、妻41歳の時の子どもになるので、なおさらです。夫が60歳になっても子どもはまだ成人していません。

若い夫婦の場合だと、子どもが大学を卒業してから自分たちの老後を迎えるまで、貯蓄をする時間が十分にあります。

でも我が家の場合、教育資金と老後資金が一気に押し寄せてくるのが現実です。

そのため、いろいろと調べて我が家に最適な教育資金貯蓄プランを考えてみました。(状況に応じて、今後も随時アップデート予定です!)

こちらの記事で提案しているのは、次のような金融商品の活用です!

- 個人型確定拠出年金「iDeCo(イデコ)]

- 学資保険

- ジュニアNISA

また、目標額の設定や、資金の捻出方法などについても書いていますので、興味のある方は読んでくださいね!

さて、教育資金の準備にあたって必要なことは・・・

です。あくまで我が家の例になりますが、順番に見ていきたいと思います。

目標額の設定(必要な教育資金の目安)

教育資金としていくら貯金する必要があるのか?

まずは目標額の設定が必要ですね。

その際に参考にしたのが、統計資料です。

実際にかかる学費の目安を把握するのが目的です。

一番お金がかかるのが、やっぱり大学に進学した場合!

そこまでの教育費や塾代は、貯金やボーナスで賄う予定なので、教育費として別途準備するのは大学進学費用のみでいいかな、と考えました。

(ちなみに、中・高は公立に行かせたいと考えています。)

本やネットで調べた、教育資金の必要額(大学費用)の目安です。

教育資金の必要額については、以下のベネッセのサイトが非常に役に立ちました。

他にも保険相談の際にもらった資料などもありましたが、このデータに比べると随分と高い金額で設定してありました。(危機感をあおって、保険に加入させるため?)

なお、ベネッセの情報をざっくりとまとめた下表の内容は、私が図書館の本を参考に調べた内容とほぼ同じでした。

今回はこちらを参考に考えたいと思います。

| 国立大学費用 | 4年間約250万円 |

|---|---|

| 私立大学(文系)費用 | 4年間約400万円 |

| 私立大学(理系)費用 | 4年間約530万円 |

| 私立大学(医学部・歯学部)費用 | 6年間約2,300万円 |

我が家の場合、基本的にはこれからも東京在住。

家から通える範囲にいくらでも大学はある環境です。

そのため、大学に行くとしても家から通える大学にしてもらう予定です。

もちろん国立大学に行ってもらえると助かりますが、そこは本人の希望&学力にもよるので、私立をベースに考えておきます。

ひょっとしたら留学するかも?そもそも大学に行かないかも?

まあ、考え出すとキリがないのですが、結果的に600万を目標に教育資金を準備することに決めました!

教育資金の準備方法の決定

では、どうやって教育資金を貯めるのか?

調べてみると、

定期貯金、投資信託、株投資、NISA、ジュニアNISA、iDeCo、学資保険、低解約返戻金型終身保険

などなど・・・いろいろと選択肢があります。

ただ、手元にお金があると(意思の弱い私は)別のことに使ってしまう恐れがあるため、我が家では以下のような方法で教育資金を貯めることを検討しています。

- 個人型確定拠出年金「iDeCo(イデコ)]

- 学資保険

- ジュニアNISA

個人型確定拠出年金「iDeCo(イデコ)」

これは高齢出産だからこそ使える技ですが、60歳まで引き出せないiDeCo(イデコ)を教育資金の積み立て用に使います。

子どもが生まれる41歳から加入したとして、60歳まで19年間あります。

大学入学のタイミングには間に合いませんが、大学在学中の教育費に充てることができます。

節税効果を考えると、働いている夫がMAXで加入するのが一番いいのですが、夫はすでに企業型確定拠出年金に会社で加入しており、個人型の加入資格はありません。(会社が認めれば入れるのですが、夫の会社では認められていません。)

そのため、私が加入することになります。

イデコの一番の魅力は、掛け金全額が所得控除の対象になるという節税効果なので、専業主婦の場合は(そもそも税金を納めていないので)十分なメリットを享受できないのですが、それでも着実に教育資金を貯めていくのには役立つと思います。

もし夫の会社に企業型確定拠出年金がないのであれば、夫名義での加入を一番に検討すべきだと思います。

月11,000円で設定したら、最低でも19年間で約250万、MAXの月23,000円なら約525万貯まります。(MAXいくらまで拠出できるかは、属するカテゴリーによって違ってくるので、確認してください。専業主婦の私の場合は、月23,000円です。)

上記は単純に積み立てた場合の計算なので、運用がうまくいけば、金額はもっともっと増えます。

働いて税金を納めている場合は、掛け金全額が所得控除の対象となり、その結果毎年の所得税や住民税が減りますので、絶対に利用すべき!

私は働いていない間は11,000円、働き始めたらMAXの23,000円にしようと思っています。

そして、貯まったお金のうち、400万円を教育資金に充てる予定です。残りは老後資金です。

iDeCOは今SBI証券で申し込み中です。

なお、DeCoについては、こちらの本が分かりやすくておすすめですよ!

唯一のデメリットは、iDeCoの資金が引き出せるのは私が60歳になってからなので、子供の高校卒業時には間に合わない(=大学の入学資金にはできない)ということです。

まあ、そこは後述する学資保険など、他の方法で資金を捻出しようと思います。

また、夫は息子が15歳の時に60歳を迎えるため、夫の確定拠出年金は引き出すことができるので、手元の資金がないようならそちらを先に使うのもありかな、と思っています。

【2018年8月追記】

SBI証券のiDeCO口座で運用開始しました!

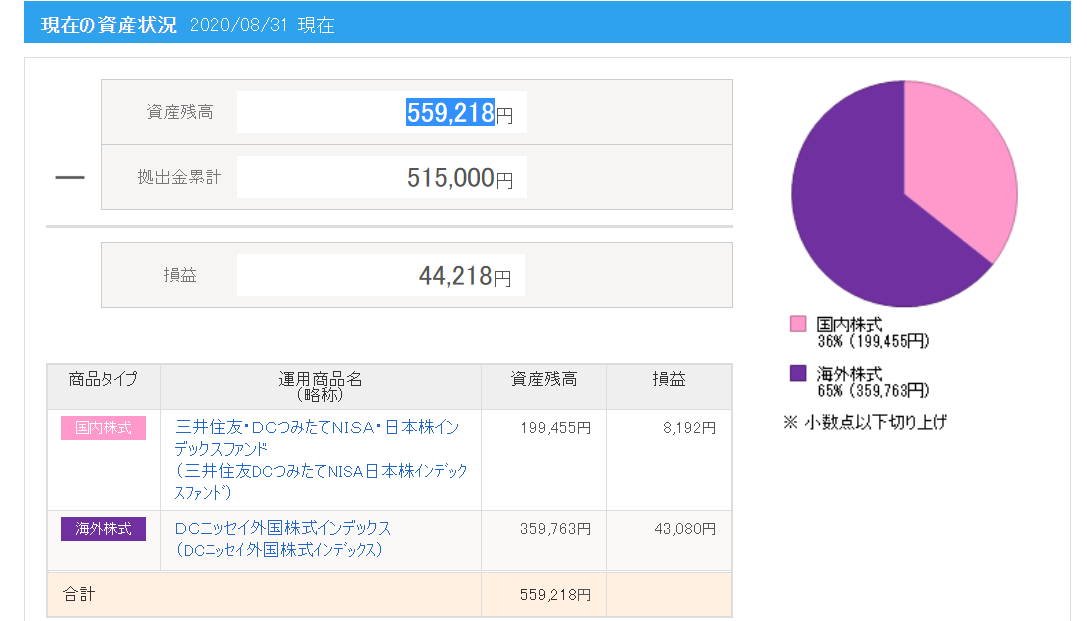

【2020年9月追記】

現在は派遣社員で勤務中。毎月23,000円の積み立てを続けています。

現在の状況はこんな感じです!

+44,218円!

節税の恩恵をフルに受けながら、着実に教育資金が積みあがっていっていますよ!

学資保険

子どもの教育資金を貯めるため、学資保険を検討することにしました。

まず、以前お世話になった、信頼している保険アドバイザーの方に連絡を取り、教育資金を貯めるための保険商品をいくつか紹介してもらいました。

当初は円建ての学資保険を考えていましたが、最近はマイナス金利の影響で、円建ての学資保険はいいものがない状況とのこと。

結果的にメットライフ生命のドルスマート(低解約返戻金型終身保険)が一番おすすめだと言われました。

ドルスマートの場合、掛け金は月138.44ドル(払込10年)。

払込期間は10年なので、10年払ってしまえば、支払いは終了。

あとは為替のタイミングをみて解約することができます。

ドル建てなので変動しますが、月15,000~20,000円といったところです。

年利は最低でも3%で運用されるため、教育資金が必要になる18年後には約19,000ドル(その時の為替にもよりますが、200万ちょっと)になります。

また、死亡保障もついているので、万が一の場合も安心です。

もし教育資金が手元の資金で十分まかなえるようなら、そのまま保有し続ければその後もどんどん資金は増えていきます。

ただ、こちらの商品、ネット上の評価は賛否両論。雑誌でもお勧めされている一方で、ネットでは悪評もあり。

それで悩んでしまいました・・・。

セカンドオピニオンも知りたいと思い、家の近くの無料保険相談にも行ってみることにしました。

ここでもやはり一押しはドルスマート。

普通の円建ての学資保険の場合はソニー生命が一番いいと言われましたが、年払いにしても支払い額に対して105%程度にしかなりません。

18年資金を寝かしてそれでは、まったく意味がない気がします・・・。払い込み期間が10年間、満期額資金が300万で、我が家の場合は年間約29万円の支払いになるというシミュレーションでした。(これは契約者の年齢によって大きく変わってきます。)

結局メットライフ生命のドルスマートでやってみることにしました。

為替の影響を受けるので不確定要素はあるものの、最低でも200万は用意できそうです。

あと、資産を分散するという観点からも、ドル建てというのは悪くないのではないかと判断しました。

こちらは出産後に加入予定です。

【補足】

保険相談は複数の会社にお願いした方がいいかと思います。

「加入するとしても出産後になります。」と最初から言えば、その場でゴリ押しされて加入させられるようなことはありません。(今まで何度か保険相談していますが、ゴリ押しされた経験は特にありません)。

相談は無料のところがほとんどです。

【2018年9月追記】

出産後に予定通りドルスマートに加入しました!

【2020年11月追記】

その後ドルスマートへの払い込みは続けており、今後も続けていきますが(10年で終わり)、結果的には学資保険は必要なかったと感じています。

自分で投資信託を毎月定額積み立てていったほうが、確実に資産は増えていく気がします。

ただ、いつでも引き出せるお金なので、絶対に解約しない!絶対にお金を引き出して使わない!という強い意志が必要になりますが・・・。

【2020年追記】ジュニアNISA

ジュニアNISAも教育資金を準備するにあたっておすすめです。

当初は上記のiDeCo(イデコ)と学資保険代わりのドルスマートのみの予定でしたが、私が働き始めたこともあり資金に余裕ができたので、ジュニアNISAをプラスしました。

イデコは老後資金に回すことも考えています。

ジュニアNISAについては別記事で詳しく書いていますので、こちらを読んでくださいね!

スポンサードサーチ

資金の捻出

さて、最後は資金をどう捻出するかです。

我が家の場合は、会社からもらえる家族手当と行政からもらえる児童手当を教育資金の積み立て費用に充てることにしました。

家族手当(夫の会社)

子供 月11,000円

配偶者 月11,000円

児童手当(行政)

子供 月15,000円

ドルスマートの掛け金は月138.44ドル(払込10年)、ドル建てなので変動しますが、月15,000~20,000円といったところです。

私が扶養に入っている間は、iDeCoの掛け金は月11,000円なので、iDeCo、ドルスマートともに上記で十分にまかなえる計算です。

日々の節約

当然ですが、日々の節約も重要ですね!

私は細かい節約は苦手なタイプなので、節税の勉強をしたり、お得情報をゲットしたりすることで節約することを心がけています。

節約に関するブログ記事を貼っておきます。参考になれば幸いです。

随時更新予定です!

まとめ

「高齢出産の場合の教育資金の準備方法(iDeCo(イデコ)、ドルスマート、ジュニアNISAを活用中)」いかがだったでしょうか?

高齢出産には金銭的な不安がどうしてもセットになります。

子どもが在学中に定年を迎えてしまうし、年齢が高くなるとリストラ対象になる危険性も高まりますからね・・・。

私なりに妊娠中から色々と考え、結果としてこのような形で教育資金を準備することに決めました。

教育資金、老後資金を同時進行で貯めていくのは大変ですが、子供に迷惑がかからないよう計画的に進めていきたいと思います!