こんにちは!幸せパンダです!

以前ブログに書きましたが、計画的に教育資金を準備中です。

上記のブログでは、以下のような手段で教育資金を積み立てていく、という話をしていました。

- 個人型確定拠出年金「iDeCo(イデコ)]

- 学資保険

- ジュニアNISA

計画を立てたのが2018年でしたが、そこから3年以上が経過した今の現状と、実際にやってみて感じていることを書きたいと思います。

個人型確定拠出年金「iDeCo(イデコ)]

まずは、iDeCoから。

これは高齢出産だからこそ使える技ですが、60歳まで引き出せないiDeCoを教育資金の積み立て用に使っています。

41歳の時に息子を出産したので、私が60歳の時は息子は大学生です。

この選択は大正解でした!

出産してから息子が9ヵ月で保育園に入るまでは私は専業主婦だったので、毎月11,000円積み立てていましたが、その後は派遣社員として働き始めたので、現在は毎月23,000円の積み立てを続けています。

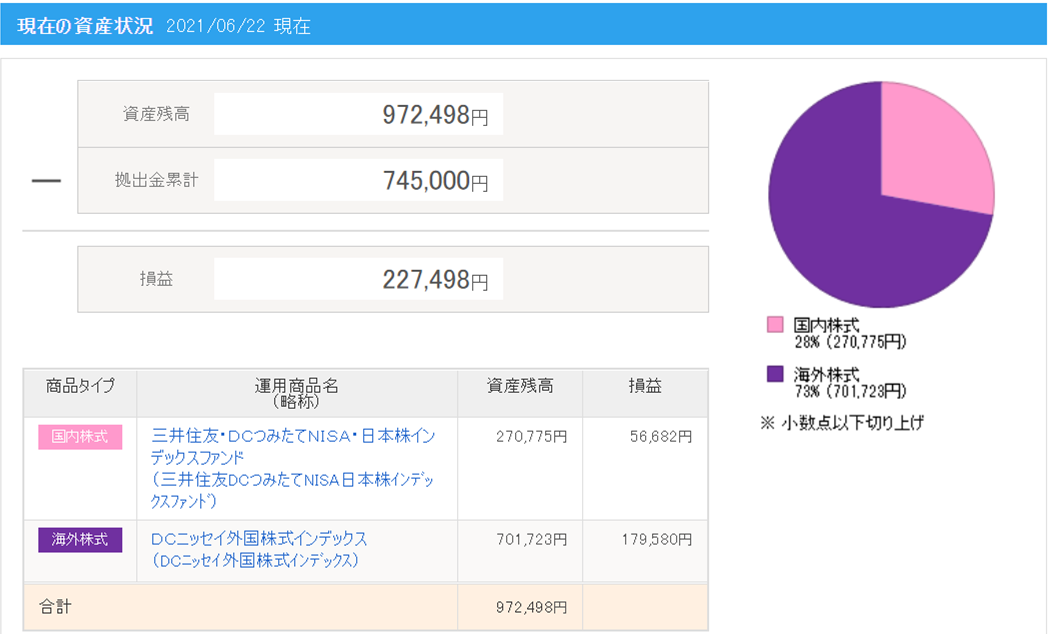

そして、現在の状況はこんな感じです!

+227,498円!

iDeCo口座では日本株式と海外株式の投資信託を積み立てています。

現在は海外株式の投資信託の割合を90%に設定しています。

割合は簡単に変更可能です。

なお、SBI証券を使っています。

なぜ日本株を少なくしているかというと、家計全体の資産配分を決めていて、日本株についてはあまり未来は明るくないと考えているので全体に対する割合を減らしており、別口座で個別株に投資しているので、iDeCo内では少なくしている、からです。

上記のとおり、現状としてはかなりプラスになっており、満足しています。

さらに、iDeCOの最大のメリットは、

「掛け金全額が所得控除の対象となり、その結果毎年の所得税や住民税が減る。」

ことなので、絶対にやるべきだと思います。

私の場合は高齢出産ということもあり、iDeCoで貯めたお金は教育費の一部として使うことを考えていますが、もちろん若くして出産された方も老後資金として活用したらいいと思うので、この制度は絶対に利用した方がいいと思います!

学資保険

メットライフ生命のドルスマートに加入しています!

その後ドルスマートへの払い込みは続けており、今後も続けていきますが(10年で終わりなので、あと7年。現在約50万支払い済みです。)、結果的には学資保険は必要なかったと感じています。

なぜかというと・・・

- 結局現時点でいくらになっているのか不明瞭

- 投資信託を毎月積み立てた方が運用成績がいい

からです。

なんとなく不安に駆られて一つくらい学資保険に入っておかないと!と思い、学資保険の代わりに勧められたこちらに加入しましたが、結局保険会社も私たちの掛け金を使って資産運用しているので、自分でやったほうが絶対に得なんですよね。

毎年いくら払い込んでいるのかを知らせる書類はきますが、結局いくらになっているのかは不明瞭です(問い合わせれば教えてくれるのかな)?

結局、自分で投資信託を毎月定額積み立てていったほうが、確実に資産は増えていく気がします。

自分で運用する場合の問題点は、自分の手元にお金があるといつでも引き出せてしまうので、貯まらない可能性がある、ということですね。

ただ、それも、別途証券口座を作ってそこにコツコツ積み立て、子どもが○○才になるまでは絶対に売却しない、などルールを作って厳守すれば、うまく対処できるのではないかと今となっては思います。

補足ですが、こちらの商品は生命保険なので、私に何かあった場合は、40,000ドル(現在のレートで約440万円)の保険料が支払われます。

だから私に万が一のことがあった時は、生命保険に入っておいて良かった!と思うのかもしれませんが・・・(思うのは夫ですが!)。

スポンサードサーチ

ジュニアNISA

我が家では2018年からジュニアNISAを開始しました。

今年で4年目になります。

ジュニアNISAの詳細については、別記事に書いてありますので、こちらも参考にしてくださいね!

ジュニアNISA内では、毎年上限の80万円を目標に、米国ETF (VTI)を自動買付機能を使って購入しています。

なお、SBI証券を使っています。

さて、現時点での成績です!

+758,853円!

新型コロナの影響で-7万円くらいになった時期もありましたが、実はそういった時が株を安く買うチャンス!

コツコツと自動買付で購入していました。

最近は株価が戻り、さらに上昇中なので、すごくいい結果が出ています。

また暴落がくるのが不安ではありますが、米国株は長い目で見ると基本的に右肩上がりです。

さらに、年に1.29 %配当金ももらえるので、着々と資金が積みあがっていっています。

現在、教育資金約420万が準備できています!

計画を立てて3年ちょっと経過しましたが、現在4,214,647円の教育資金が準備できています!

目標額は600万に設定していたので、このままのペースでいけば問題なさそうです。

今のところ運用がうまくいっているので、家計全体の資産も増えていて余力も出てきました。

私たちは高齢のため、いつ仕事ができなくなるか分かりません。

どんな進路に進んでも息子をサポートできるよう、今のうちに教育資金の積み立てをスピードアップして、どんどん資金を貯めておきたいと思います。

スポンサードサーチ

現在「未成年口座」の利用も検討中

未成年口座というのは、満20歳未満の未婚者を対象とした総合取引口座です。

要するに、息子の名義で作る、未成年者用の証券口座です。

実際に取引するのは親権者になりますが、満15歳以上の場合は未成年本人が取引することも可能です。

実はジュニアNISA口座を開設するためには必ず未成年口座の開設が必要なので、すでに未成年口座は作ってある状態です。

息子の出産祝い、お年玉、クリスマスプレゼントなどのお金が、現在は定期預金に入っている状態なのですが(まあ、数十万円ですが)、定期預金に寝かせておくのはもったいない!

未成年口座も活用できないか考え中です。

まとめ

実際に運用を開始して3年経過後の現状を公開してみました。

教育資金の準備方法を検討されている方の参考になればと思います。

もちろん暴落などが起こってしまうと、一時的に資金はぐっと減る可能性はありますが、そんな時にもコツコツ&マイペースに資金の積み立てを続けていると、長期的にはマイナスになることはほぼないと言われています。

実際、コロナの影響で株式市場が大暴落して我が家の資産もぐっと減った時期もありましたが、逆にその時にもコツコツと積み立てを続けたことで、今すごくいい結果につながっています。