こんにちは!幸せパンダです!

私は資産運用にも興味があり、資産運用について考えたり、本を読んだり、ネットで調べたりするのも好きです。

まあ、複雑すぎてよく理解できないことも多々あるのですが・・・。

今までもアセットアロケーションについては常に意識していましたが、これから子どもが生まれるということもあり、(素人なりに)改めて我が家のアセットアロケーションを考えてみました!

資産運用の結果を決める要因

- 銘柄選択(どの銘柄を買うのか)

- 投資タイミング(いつ買うのか)

- アセットアロケーション(資産をどのように配分するのか)

上記の中でも最も重要なのはアセットアロケーションで、投資の成績の約8割は、このアセットアロケーションで決まるとも言われています。

アセットアロケーションとは

日本語で「資産配分」のことです。

資産運用においては、異なるリスクやリターンの特性をもつ「アセットクラス」に分類した投資先への配分比率を決定し、投資を行なうことを言います。

例えば「日本株式30%・外国株式10%・日本債券40%・外国債券10%・コモディティ5%・不動産5%」などのように、アセットクラスの投資比率を決定して、運用を行うことを「アセットアロケーション」と言います。

アセット(資産)クラスの分類方法

分類方法は色々とありますが、私は以前読んだ本「内藤忍の資産設計塾」をもとに、以下のように分類しています。

まず、普通預金やMRFのような「流動性の高い資産」を1つ目のグループとします。

また、資産は大きく「債券」と「株式」に分けられます。

さらに通貨で考えると、大きく国内の「円建て資産」と海外の「外貨建て資産」の2種類があります。

株と債券、円貨と外貨という2つの分類を組み合わせることで、「日本株式」、「外国株式」、「日本債券」、「外国債券」という4通りのグループに分類します。

最後に、上記の5つのどこにも属さないものを「その他の資産」としますが、私の場合はもう少し細分化して、「コモディティ(原油、金、プラチナ、穀物など)」、「不動産(不動産投資信託:REIT含む)」としています。

各アセットクラスの特徴

| アセットクラス | 特徴 |

| 日本債券、円預金 | デフレと円高に強い |

| 外国債券、外貨預金 | 円安に強い |

| 日本株式、国内REIT | インフレに強い |

| 外国株式、海外REIT | インフレと円安に強い |

| 金 | 信用不安、地政学的リスクやインフレに強い 株式と反対の動きをする傾向がある |

この表を見ると、それぞれのアセットクラスが違う値動きをすることが分かりますね。

だから、一つのアセットクラスに資金を集中させずに、分散させることで、経済がどのような状況になっても、ある程度リスクを分散させることが可能になるのです。

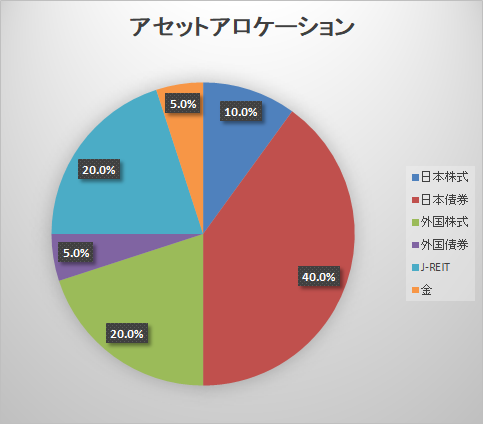

我が家のアセットアロケーション(目標値)

悩んだ結果、こんな感じに決めました!

アセットアロケーションを決める際のリスクとリターンの計算

リスクとリターンの計算は複雑なのでとても自分ではできませんが・・・

便利なサイトを見つけました!こちらに入力すると、数値が出てきます。

我が家のアセットアロケーションの分析結果は次のとおりでした。

平均リターン 4.7%

リスク 8.4%

シャープレシオ 0.56

リターンとは

このアセットアロケーションでの予想収益率がどのくらいになるかと予想した場合の、平均値のことです。

リスクとは

投資における「リスク」とは、「将来の不確実性」のことです。

リスクはアセットクラスによって異なります。例えば、株価リスクや為替リスクを持つ株式や外貨建て資産は、日本債券などに比べリスクが高くなります。

自分がどのくらいのリスクを取れるのかを決めてから、アセットアロケーションを決めていく必要があります。

リスクの計算、考え方については、こちらの記事がとても参考になりました。

リスクをコントロールするには、リスクの異なる金融商品を組み合わせながら投資対象の分散を行い、損失が一定の範囲に収まるような資産配分を考えていく必要があります。

シャープレシオとは

リスクも考慮した上での収益性が高いかどうかを判断する指標です。

投資の効率性を示す指標といえます。

シャープレシオは値が大きいほど投資効率がいいことを表します。

我が家のアセットアロケーション(現状)

| 資産クラス | 目標値 | 現状 |

| 日本株式 | 10.0% | 3.7% |

| 日本債券 | 40.0% | 55.8% |

| 外国株式 | 20.0% | 0.9% |

| 外国債券 | 5.0% | 7.7% |

| J-REIT | 20.0% | 27.8% |

| 金 | 5.0% | 4.1% |

現状では、目標値と大分差があります。

特に日本株式・外国株式が大きく不足、J-REIT・日本債券が多すぎる状態ですね。

ひとまずアセットクラスのバランスを目標値に近づけるよう資産運用していきたいです。

これからの運用方針

・日本株式

ー 信託報酬の安いETF「1306 TOPIX連動型上場投資信託」

ー 投資信託(SBI証券のiDeCo口座で「三井住友DC つみたてNISA 日本株インデックス」を積み立て予定)

上記を中心として、「日本株式」の割合を増やしていきたいと思っています。

・日本債券

「日本債券」のアセットクラスは定期預金で運用しています。(厳密にいうと定期預金=日本債券としていいのか疑問ではありますが、「内藤忍の資産設計塾」では、定期預金は「日本債券」の中に含まれていたので、私もそのようにしています。)

安定志向の夫との話し合いで、半分くらいは定期預金にしたいということで、かなり高めの割合になっていますが、少し減らして別の資産の買い付け代金に充てたいと思います。

・外国株式

基本的には投資信託で運用します。

SBI証券のiDeCo口座で「DCニッセイ外国株式インデックス」を積み立てる予定です。

あとは、J-REITや株式の配当分を使って、毎月楽天証券で「楽天全世界株式インデックス」を購入する予定です。

・外国債券

現在「1677 上場インデックスファンド海外債券」と「SMT グローバル債券インデックス・オープン」を保有しています。

「SMT グローバル債券インデックス・オープン」は、信託報酬も0.54%と高めですし、他にもっといい投資信託も出ていますので、売却したいと思いつつ、現在評価損益が-35,000円になっているので、悩んでいるところです・・・。

でも、タイミングをみて売却します。

・J- REIT(Jリート)

割合が多すぎるので、少し売却予定です。

・金

ほぼ現状維持です。

アセットアロケーションを知るきっかけになった本

内藤忍の資産設計塾【第4版】 (豊かな人生に必要なお金を手に入れる方法)

楽天市場に中古もありました!

|

|

こちらは2015年5月に出版された第4版です。

元マネックスユニバーシティ社長の内藤忍(ないとう しのぶ)さんの本です。アセットアロケーションやインデックス投資の第一人者ですね。

私は以前出版された「内藤忍の資産設計 実践編」を読んで、アセットアロケーションの考え方について知りました。

すごく共感し、それ以来私の投資のバイブル本となっています。

この本では「資産を守り着実に殖やす」ことを目的に、アセットアロケーション(資産配分)をもとにした長期的な資産運用法が紹介されています。

毎月コツコツ積み立てる、という考え方なので、元手の資金がそんなになくても、すぐに資産運用を始めることができます。

そしてこの本のいいところは、資産運用にとどまらず、人生の目標設定についても述べられており、自分の今後をしっかりと考える機会を与えてくれるところです。

「内藤忍の資産設計 実践編」にはありませんでしたが、最新の第4版には、ワイン投資、不動産投資についても書かれており、どんどん進化していっている印象です。

内藤忍さんが本書の中で提示している日本株式10%、日本債券30%、外国株式30%、外国債券10%、流動性資産・その他20%(ここにJリートや金も含まれています)という「標準的なアセットアロケーション」を、自分なりに少しアレンジして、今回のアセットアロケーションを決定しました。

それぞれの金融商品がどのアセットクラスに該当するかは、金融商品の説明とともに本書に詳しく書いてあります。

なお、内藤忍さんはブログも書かれていて、私もたまに読んでいます。

最近は不動産投資など、個人的にはそんなに興味のないトピックもありますが、書かれていることに共感することは多く、楽しく読ませていただいています。

ただ、最近の内藤さんは、現物不動産投資に大きく傾いている印象なので、私にとってはあまり参考にならなくなってきています・・・。

(私は現物不動産には興味がありませんので。)

代わりに、最近は山崎元(やまざき はじめ)さんのレポートも参考にしています。

スポンサードサーチ

まとめ

まだまだ改良の余地のあるアセットアロケーションではありますが、今の自分の知識を振り絞って考えてみました(笑)。

ひとまずこれに従って資産運用を進めていきたいです。

同時に、節約も頑張って、どんどん投資にお金を回せる状態にしたいですね。